Tiếp thị liên kết: Bí quyết kiếm tiền ngay cả khi ngủ

Bạn đã bao giờ mơ ước kiếm tiền ngay cả khi đang say giấc nồng? Tiếp thị liên kết (Affiliate Marketing) chính là chiếc chìa khóa biến giấc mơ đó thành hiện thực.

Tiếp thị liên kết là gì?

Hãy hình dung bạn là một “ông mai bà mối” trên Internet, kết nối các thương hiệu lớn như Lazada, Tiki, Shopee… với khách hàng tiềm năng. Mỗi khi khách hàng mua sản phẩm thông qua liên kết của bạn, bạn sẽ nhận được một khoản hoa hồng hấp dẫn. Đây chính là sức hút đặc biệt của tiếp thị liên kết, nơi bạn có thể kiếm được hàng trăm triệu đồng mỗi tháng chỉ bằng việc quảng bá sản phẩm trực tuyến.

Quy định pháp luật về thuế thu nhập cá nhân đối với thu nhập từ tiếp thị liên kết (Cập nhật 2024):

Ngày 13/6/2024, Cục Thuế thành phố Cần Thơ đã ban hành Công văn số 1241/CTCBA-TTHT, hướng dẫn chi tiết về nghĩa vụ thuế thu nhập cá nhân (TNCN) cho cá nhân làm tiếp thị liên kết trên sàn thương mại điện tử mà không đăng ký hộ kinh doanh hoặc cá nhân kinh doanh.

Căn cứ pháp lý:

- Nghị định 65/2013/NĐ-CP: Quy định thu nhập chịu thuế TNCN từ tiền lương, tiền công bao gồm cả tiền hoa hồng môi giới, tiền nhuận bút, và các khoản tiền hoa hồng, thù lao khác.

- Công văn 1241/CTCBA-TTHT (2024): Hướng dẫn cụ thể về nghĩa vụ thuế TNCN cho cá nhân làm tiếp thị liên kết trên sàn TMĐT không đăng ký kinh doanh.

Đối tượng nộp thuế:

- Cá nhân làm tiếp thị liên kết trên sàn TMĐT: Dù không đăng ký kinh doanh, cá nhân vẫn phải thực hiện nghĩa vụ thuế TNCN theo quy định.

Các bước thực hiện nghĩa vụ thuế:

- Xác định thu nhập chịu thuế: Thu nhập từ tiếp thị liên kết bao gồm tiền hoa hồng, tiền thưởng, và các khoản thu nhập khác liên quan đến hoạt động tiếp thị.

- Tính thuế TNCN: Áp dụng thuế suất theo bậc thu nhập quy định tại Luật Thuế TNCN.

- Kê khai và nộp thuế: Cá nhân tự kê khai và nộp thuế TNCN theo quy định của cơ quan thuế.

Quy định về khấu trừ thuế thu nhập cá nhân (TNCN) đối với thu nhập từ tiếp thị liên kết:

1. Cá nhân không cư trú:

- Nghĩa vụ: Tổ chức, cá nhân chi trả thu nhập cho cá nhân không cư trú phải khấu trừ thuế TNCN trước khi thanh toán.

- Mức thuế suất: Áp dụng thuế suất 20% trên thu nhập chịu thuế từ tiền lương, tiền công.

2. Cá nhân cư trú:

Trường hợp 1: Hợp đồng lao động dưới 3 tháng hoặc không có hợp đồng:

- Thu nhập từ 2 triệu đồng/lần trở lên: Khấu trừ thuế TNCN 10% trên tổng thu nhập.

- Trường hợp đặc biệt: Cá nhân có thể làm cam kết để không bị khấu trừ thuế tạm thời nếu ước tính tổng thu nhập chịu thuế sau khi trừ gia cảnh chưa đến mức phải nộp thuế.

Trường hợp 2: Hợp đồng lao động từ 3 tháng trở lên:

- Khấu trừ theo biểu thuế lũy tiến: Thuế suất từ 5% đến 35% tùy theo mức thu nhập.

- Thu nhập từ nhiều nguồn: Áp dụng quy định tại Điều 9 Thông tư 111/2013/TT-BTC.

- Giảm trừ gia cảnh: Áp dụng theo Nghị quyết 954/2020/UBTVQH14.

Lưu ý chung:

- Công văn 1241/CTCBA-TTHT (2024): Xác nhận cá nhân làm tiếp thị liên kết trên sàn TMĐT, dù không đăng ký kinh doanh, vẫn phải nộp thuế TNCN.

- Tuân thủ quy định: Cá nhân và tổ chức cần tuân thủ các quy định về khấu trừ và nộp thuế TNCN để tránh vi phạm pháp luật.

Tóm lại:

Quy định về khấu trừ thuế TNCN đối với thu nhập từ tiếp thị liên kết được phân biệt rõ ràng giữa cá nhân cư trú và không cư trú, cũng như các trường hợp ký kết hợp đồng lao động khác nhau. Việc nắm vững các quy định này sẽ giúp cá nhân và tổ chức thực hiện đúng nghĩa vụ thuế và tránh những rủi ro pháp lý không đáng có.

Hướng dẫn tính thuế TNCN đối với thu nhập từ tiếp thị liên kết:

1. Xác định thu nhập chịu thuế:

- Thu nhập từ tiếp thị liên kết: Bao gồm tiền hoa hồng, tiền thưởng, và các khoản thu nhập khác liên quan đến hoạt động tiếp thị trên các sàn thương mại điện tử.

- Loại trừ thu nhập không chịu thuế: Tham khảo Điều 4 Luật Thuế Thu Nhập Cá Nhân 2007 để biết các khoản thu nhập được miễn thuế (ví dụ: thu nhập từ trúng thưởng dưới 10 triệu đồng).

2. Áp dụng mức thuế suất:

- Thuế suất lũy tiến: Thuế TNCN được tính theo biểu thuế lũy tiến từng phần, từ 5% đến 35%, tùy theo mức thu nhập chịu thuế của bạn trong năm.

- Tra cứu biểu thuế: Bạn có thể tra cứu biểu thuế TNCN hiện hành trên website của Tổng cục Thuế hoặc các nguồn thông tin chính thống khác.

3. Tính thuế TNCN:

- Công thức: Thuế TNCN = Thu nhập chịu thuế x Mức thuế suất tương ứng

- Ví dụ: Nếu thu nhập chịu thuế của bạn là 20 triệu đồng/tháng, bạn sẽ phải nộp thuế TNCN theo các bậc thuế suất khác nhau cho từng phần thu nhập.

4. Hạn nộp thuế:

- Cá nhân cư trú: Trước ngày 30/4 năm sau.

- Cá nhân không cư trú: Tùy thuộc vào thời điểm phát sinh thu nhập và quy định của từng địa phương.

Lưu ý:

- Giảm trừ gia cảnh: Bạn có thể được giảm trừ gia cảnh khi tính thuế TNCN (hiện tại là 11 triệu đồng/tháng cho bản thân và 4,4 triệu đồng/tháng cho mỗi người phụ thuộc).

- Kê khai thuế: Sử dụng mẫu tờ khai 02/KK-TNCN để kê khai thuế TNCN.

- Nộp thuế: Nộp thuế qua các kênh như ngân hàng, bưu điện, hoặc trực tuyến.

Ví dụ minh họa:

Giả sử bạn là cá nhân cư trú, có thu nhập từ tiếp thị liên kết là 30 triệu đồng/tháng. Sau khi trừ giảm trừ gia cảnh (11 triệu đồng), thu nhập chịu thuế của bạn là 19 triệu đồng. Áp dụng biểu thuế lũy tiến, bạn sẽ phải nộp thuế TNCN như sau:

- 5 triệu đồng đầu tiên: 5% x 5 triệu = 250.000 đồng

- 5 triệu đồng tiếp theo: 10% x 5 triệu = 500.000 đồng

- 9 triệu đồng còn lại: 15% x 9 triệu = 1.350.000 đồng

Tổng số thuế TNCN bạn phải nộp là 2.100.000 đồng/tháng.

Khuyến nghị:

- Luôn cập nhật các quy định mới nhất về thuế TNCN để đảm bảo tính chính xác và tuân thủ pháp luật.

- Tham khảo ý kiến của chuyên gia thuế nếu bạn có bất kỳ thắc mắc nào.

Lưu ý khi nộp thuế TNCN đối với thu nhập từ tiếp thị liên kết:

1. Lưu giữ hồ sơ, chứng từ đầy đủ:

- Hợp đồng tiếp thị liên kết: Cần có hợp đồng rõ ràng giữa bạn và đối tác, ghi rõ các điều khoản về hoa hồng, trách nhiệm, quyền lợi của hai bên.

- Hóa đơn, chứng từ thanh toán: Lưu giữ mọi hóa đơn, chứng từ liên quan đến việc nhận hoa hồng (chuyển khoản, séc, tiền mặt…).

- Báo cáo tài chính cá nhân: Ghi chép chi tiết thu nhập và chi phí liên quan đến hoạt động tiếp thị liên kết.

- Tài liệu chứng minh thu nhập và chi phí: Ví dụ: bảng kê thu nhập từ sàn TMĐT, hóa đơn quảng cáo, chi phí thuê dịch vụ hỗ trợ…

2. Xác định đúng thu nhập chịu thuế:

- Thu nhập chịu thuế: Bao gồm tiền hoa hồng, tiền thưởng và các khoản thu nhập khác liên quan đến tiếp thị liên kết.

- Thu nhập không chịu thuế: Tìm hiểu kỹ các khoản thu nhập được miễn thuế theo quy định (ví dụ: thu nhập từ trúng thưởng dưới 10 triệu đồng).

3. Áp dụng đúng mức thuế suất:

- Cá nhân cư trú: Áp dụng thuế suất lũy tiến từng phần (5% – 35%) tùy theo mức thu nhập chịu thuế.

- Cá nhân không cư trú: Áp dụng thuế suất 20% trên thu nhập chịu thuế.

4. Kê khai và nộp thuế đúng hạn:

- Cá nhân cư trú: Kê khai và nộp thuế trước ngày 30/4 năm sau.

- Cá nhân không cư trú: Tùy thuộc vào thời điểm phát sinh thu nhập và quy định của từng địa phương.

5. Các lưu ý khác:

- Giảm trừ gia cảnh: Áp dụng đúng mức giảm trừ gia cảnh khi tính thuế TNCN.

- Kê khai trung thực: Khai báo đầy đủ và chính xác mọi thu nhập từ tiếp thị liên kết.

- Tìm hiểu quy định: Luôn cập nhật các quy định mới nhất về thuế TNCN.

- Tư vấn chuyên gia: Nếu có bất kỳ thắc mắc nào, hãy tìm đến chuyên gia thuế để được hỗ trợ.

Bằng cách tuân thủ các lưu ý trên, bạn sẽ thực hiện đúng nghĩa vụ thuế và tránh các rủi ro pháp lý không đáng có trong hoạt động tiếp thị liên kết.

Gọi cho chúng tôi để được hỗ trợ:

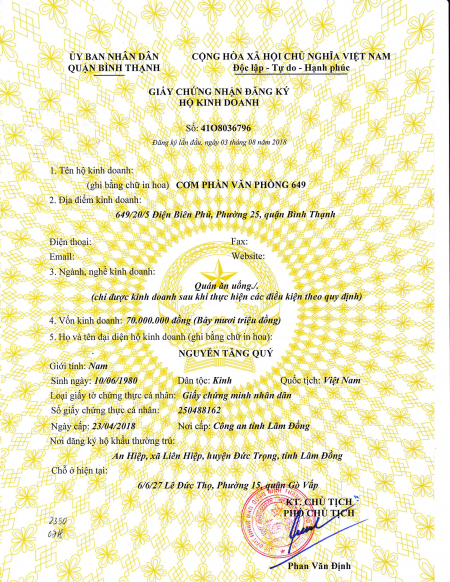

Chúng tôi sẵn lòng hỗ trợ bạn trong mọi vấn đề liên quan đến đăng ký kinh doanh và các thủ tục hành chính khác.